M&A rinka – rekordiniai dešimtmečio augimai turi galimybę tęstis ir kitais metais

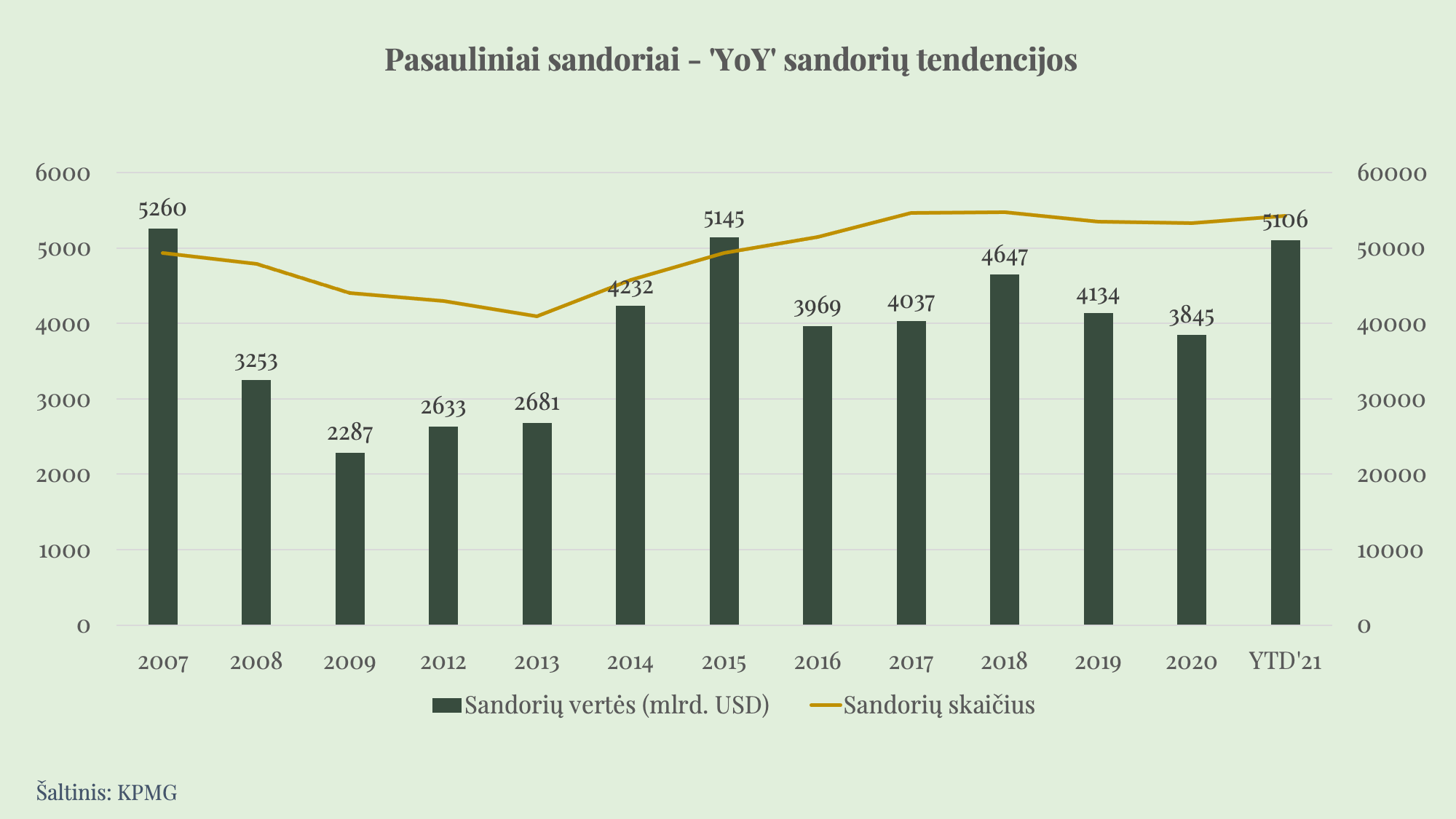

Prasidėjęs COVID-19 protrūkis 2020 m. pradžioje globaliai paveikė susijungimų bei įsigijimų (M&A) rinką. Nepaisant to, pasaulinis M&A aktyvumas jau per 2021 m. pasiekė aukščiausią lygį per kelerius metus.

Ekonomika – atsigavimo ženklai JAV ir Europoje

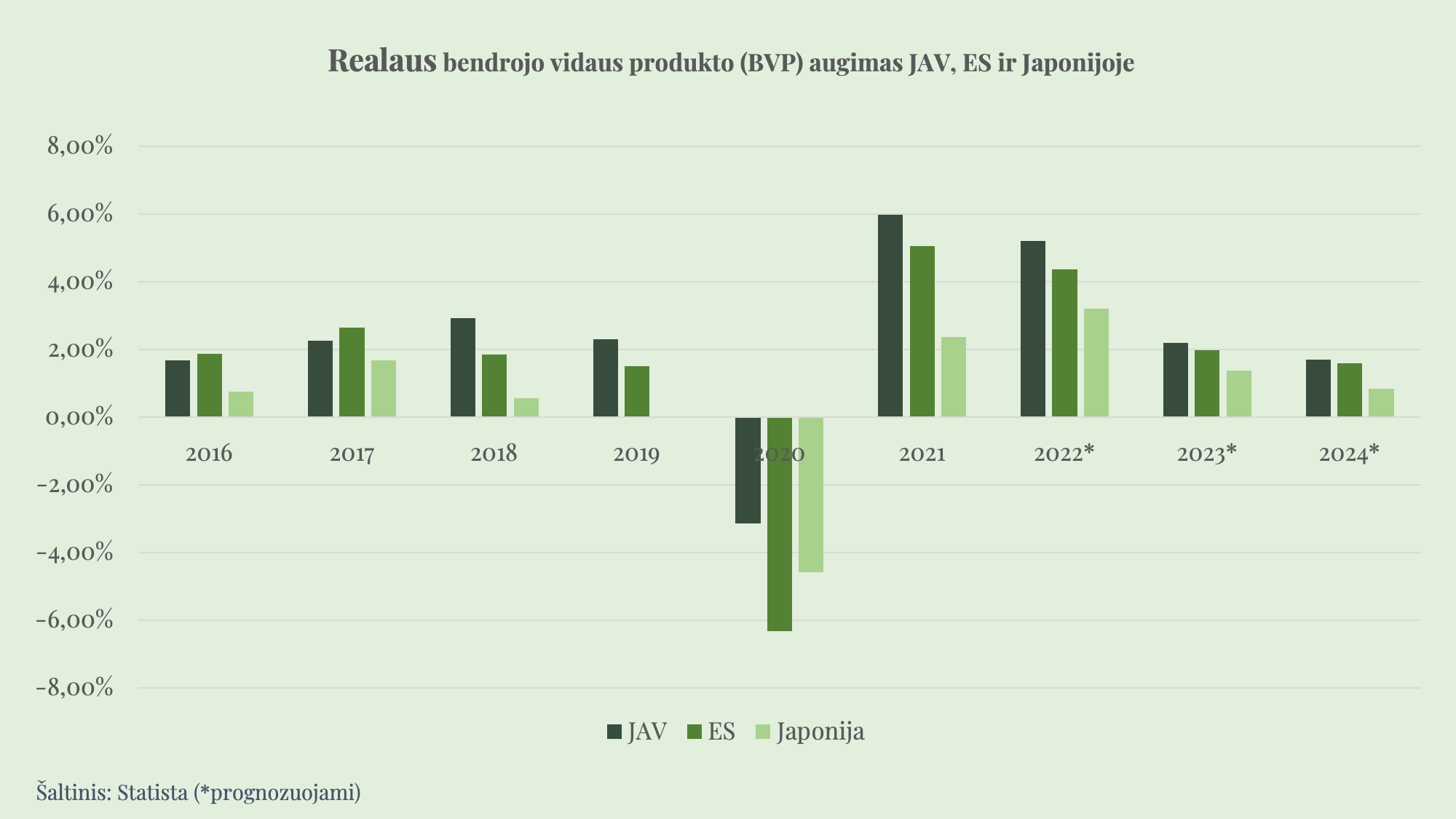

2021 m. antrąjį ir trečiąjį ketvirčius Europos Sąjungos šalių ir JAV ekonomikos rodė atsigavimo ženklus, nes spartus skiepijimo tempas buvo susijęs su sumažėjusiais mobilumo ir aktyvumo apribojimais. JAV BVP augimas iki šių metų pabaigos prognozuojamas ties beveik 6%, Europos Sąjungos šalių ties 5%. Lėtesnis augimas fiksuojamas Azijos šalyse, pvz. Japonijoje, kur su Covid-19 ir jo padarinių valdymu sekėsi sunkiau.

Pasaulio vertybinių popierių rinkos, kurios greitai atsigavo po pradinio karantino etapo, ir toliau stipriai augo atsižvelgiant į neblogą ekonomikos situaciją. STOXX Europe 600 indeksas per metus išaugo 15,7 %, o per pastaruosius 12 mėnesių – daugiau nei 25 %, tuo tarpu JAV S&P500 indeksas šiemet paaugo apie 25% ir indikavo bendrą investuotojų optimizmą.

Regionų vyriausybės parodė, kad turi gebėjimą ryžtingai formuoti politiką pandemijos metu, greitai imdamosi remti verslą ir nuraminti rinkas. Galiausiai reikšmingai prie bendros investuotojų nuotaikos prisidėjo ir centriniai bankai, kurie 2021 m. toliau vykdė skatinamąją pinigų politiką bei sudarė sąlygas žemų palūkanų aplinkai ir pigiai pinigų pasiūlai, kas taip pat buvo vienas iš svarbių veiksnių palaikant esamą sandorių bumą.

Didėjantis sandorių skaičiu

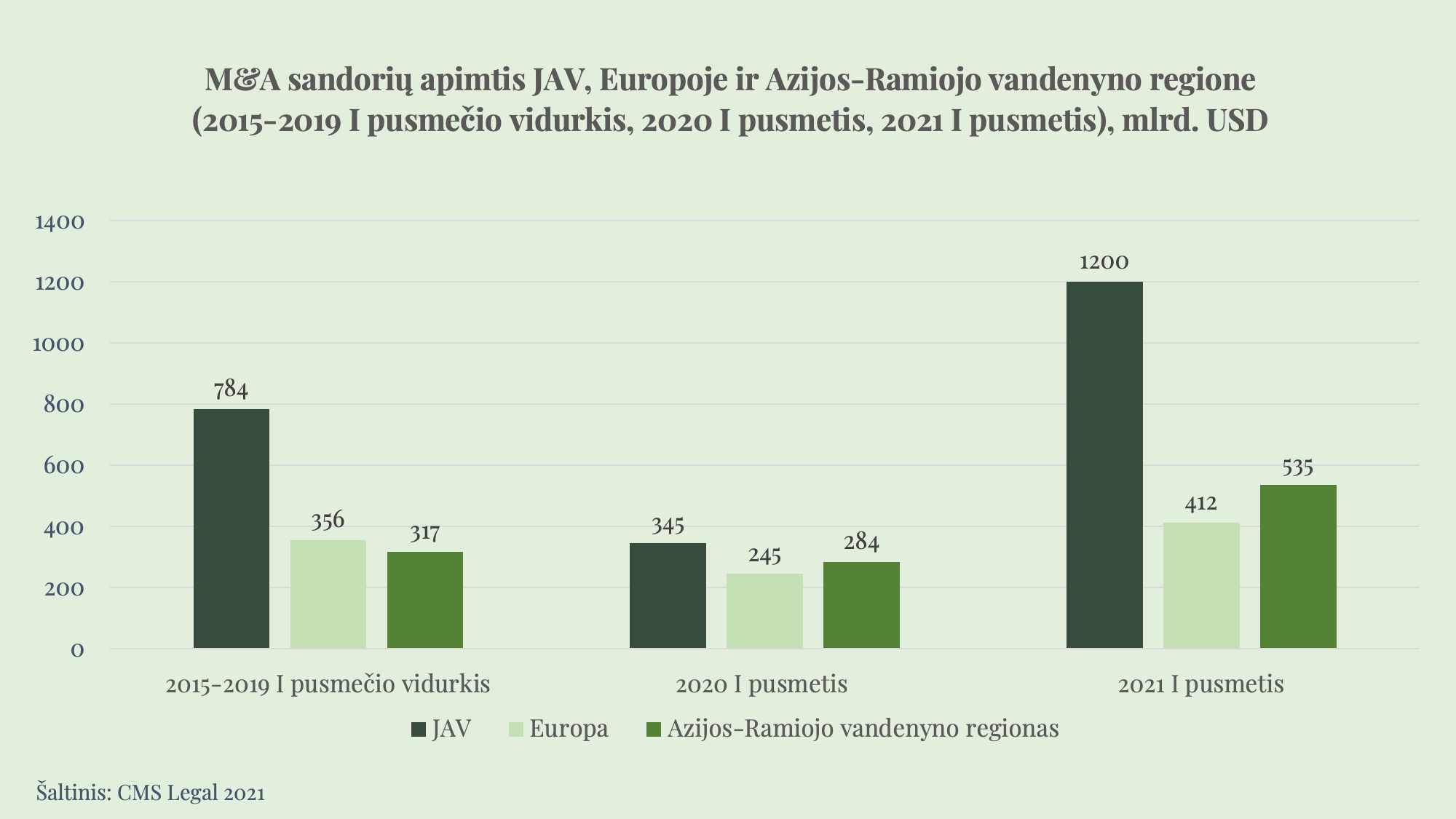

Aukščiau aptarti aspektai sudarė palankią terpę M&A sandoriams, kurių kiekis ir apimtis 2021-aisiais pasiekė ne vienus metus nematytas aukštumas. Pasauliniu kontekstu sandorių vertė skaičiuojama, kad viršys 5 trilijonus USD, t.y. 33 proc. daugiau nei 2020 m. (3,8 trln. USD) ir bus aukščiausiame taške nuo 2015 m.

Žvelgiant į Europą, situacija atrodo dar įspūdingiau – anot „Bloomberg“, 2021 m. sandoriais gali būti geriausi nuo pat 2007 m. Per 2021 m. pirmąjį pusmetį sandorių apimtis Europoje išaugo 59 %, o sandorių vertė net 111%.

Augantis SPAC populiarumas

M&A veiklai taip pat buvo naudingas išaugęs JAV specialios paskirties įsigijimo bendrovių (SPAC) lėšų rinkimas. Šiaurės Amerikoje 2021 m. pirmąjį pusmetį buvo listinguota virš 360 SPAC bendrovių, viršijant 2020 m. skaičių (250), kurios taikinių ieško tiek JAV, tiek ir už jos ribų (pvz. Liuksemburge įsikūrusios metalo pakuočių grupes „Ardagh“ įsigijimas už 7 mlrd. EUR).

Europoje įsteigtų SPAC skaičius šiemet siekia arčiau 30. Nors tai ir indikuoja stiprų augimą palyginus su pernai metais, vis tik būtų galima teigti, kad ši tendencija Europos dar pilnai nepasivijo.

Paklausiausi sektoriai

Kiti didelių sandorių varikliai buvo didžiulės investicijos į technologijų, žiniasklaidos ir telekomunikacijų (TŽT) bei sveikatos priežiūros sektorius, kurie pasirodė esantys atsparūs per visą pandemiją ir sugebėjo toliau didinti pajamas, nepaisant karantino sutrikimų.

Taip pat, pusė iš 20 didžiausių sandorių Europoje buvo susiję su farmacija, medicina ir biotechnologijomis (FMB). Tačiau dabar taip pat yra ženklų, kad sandorių veikla atgyja sektoriuose, kuriuos smarkiai paveikė visuotinis karantinas, nes pirkėjai mato daugiau aiškumo dėl būsimų apribojimų lengvėjimo. Pavyzdžiui, „Blackstone“, „Cascade“ ir „Global Infrastructure Partners“ suvienijo jėgas, kad įsigytų Jungtinės Karalystės listinguojamą privačių lėktuvų paslaugų bendrovę „Signature Aviation“ sudarant 5,1 mlrd. Eurų sandorį.

Pasikeitę darbo metodai

Verta paminėti, kad skirtingai nei per ankstesnes krizes, turėjusias įtakos M&A sandoriams ir veiklai, šis kartas reikšmingai pakeitė sandorių rengimo bei derybų dėl jų sudarymo tvarką. Didelė dalis dalyvių buvo priversti dirbti nuotoliniu būdu, todėl pirkėjams, pardavėjams bei M&A finansavimo teikėjams prisitaikant prie pasikeitusios aplinkos tapo dar svarbiau veiksmingai naudotis technologijomis ir nuotolinio bendradarbiavimo priemonėmis.

Baltijos regiono situacija

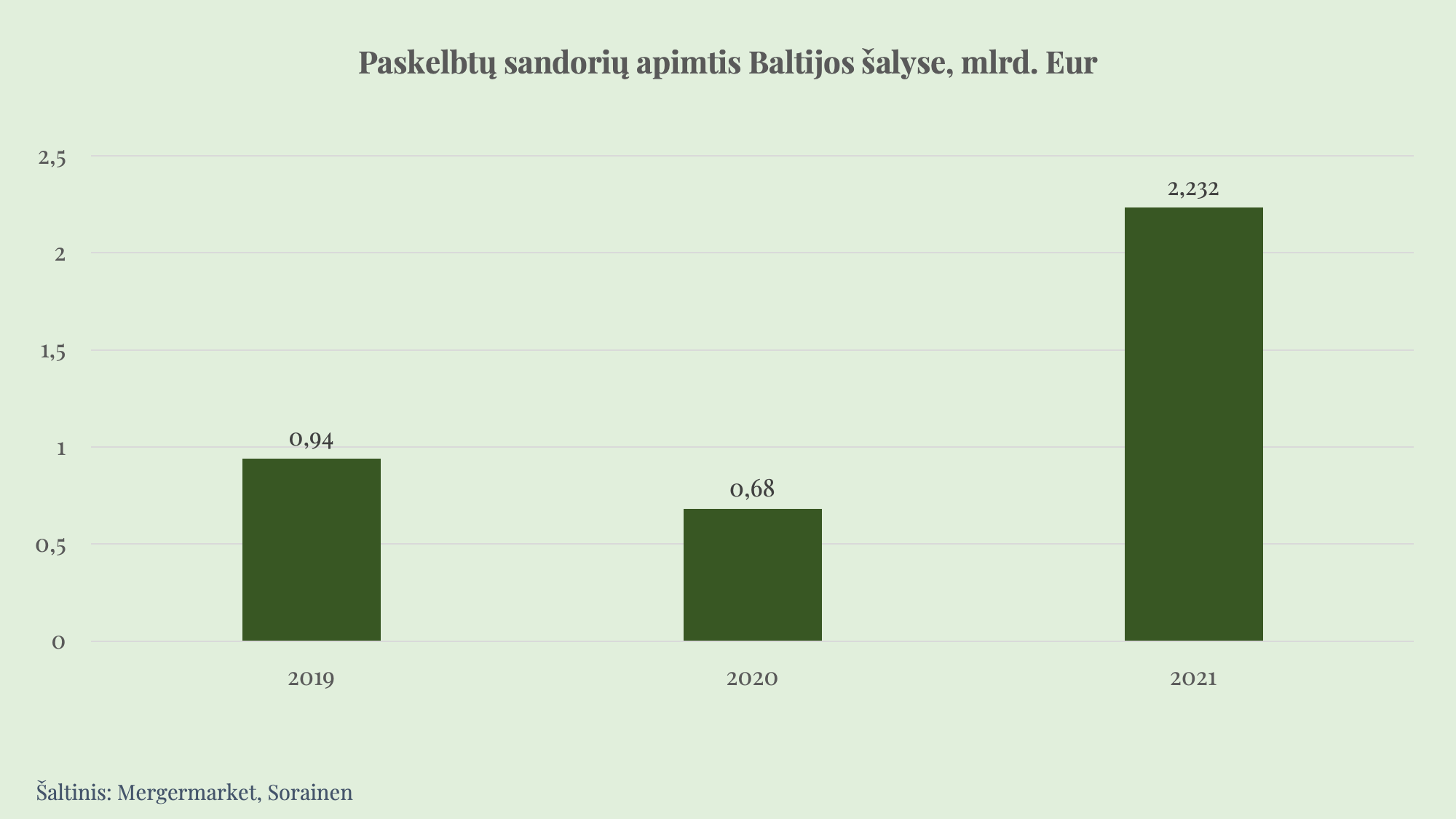

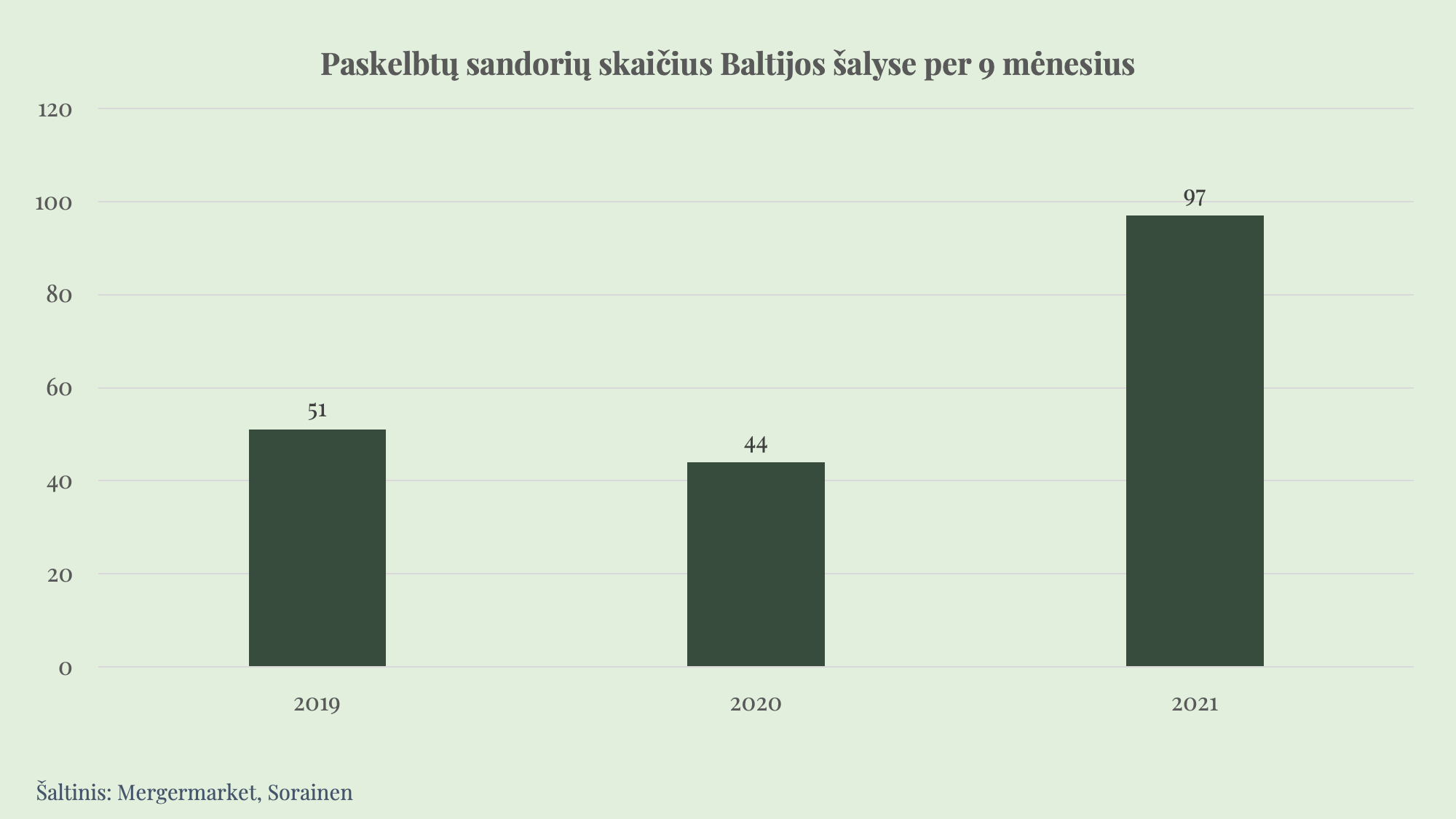

Aktyvi ir stambių sandorių gausi metų pradžia Baltijos regione susiklostė viso pasaulio sandorių rinkai fiksuojant geriausią metų pradžią per kelis dešimtmečius. Tai atskleidė šviežiausia verslo pirkimo ir pardavimo sandorių statistika.

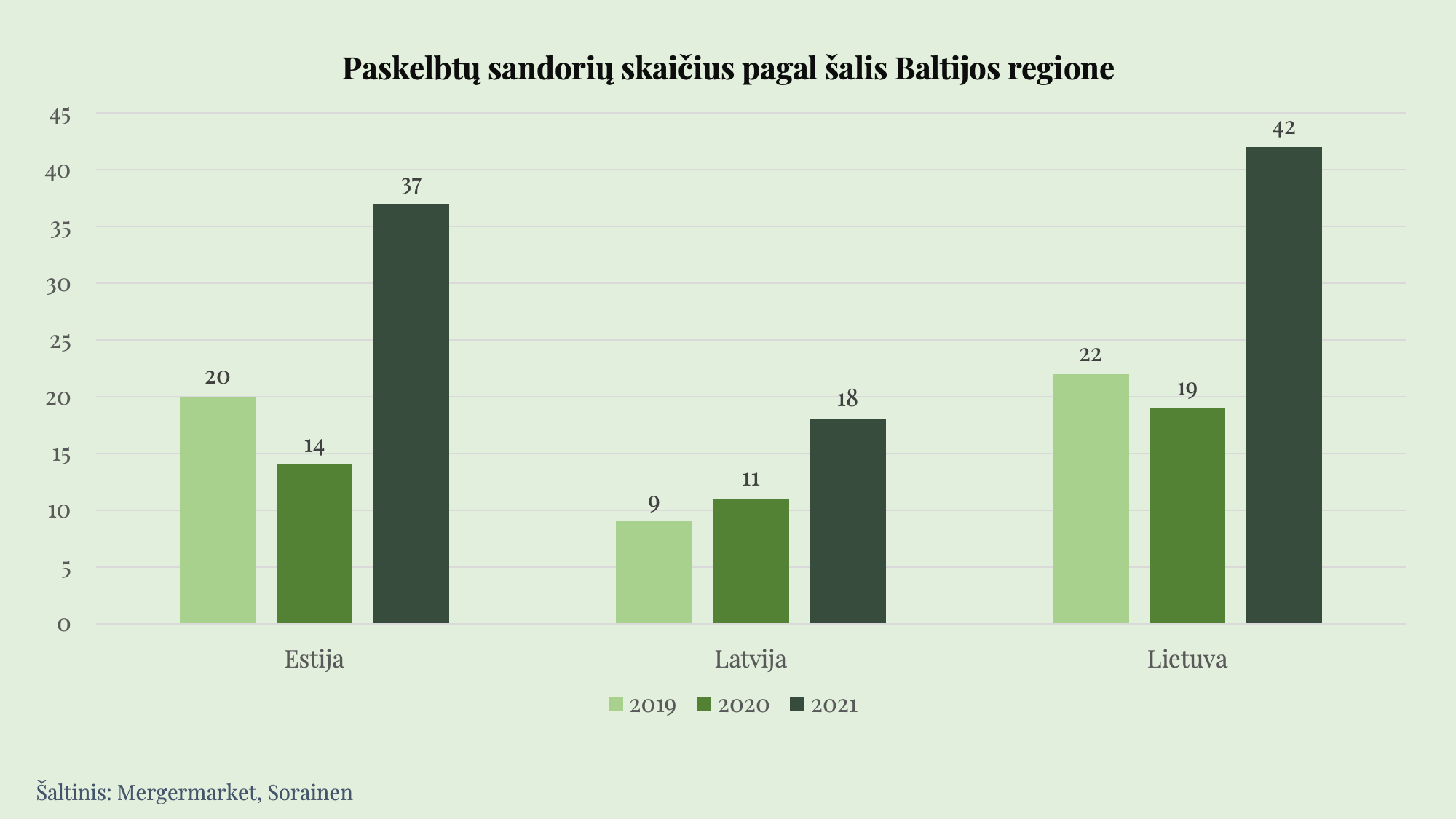

Per visus praėjusius metus Baltijos šalyse paskelbta apie 76 sandorius, Lietuvoje – 29 sandorius. Per 9 šių metų mėnesius Lietuvos paskelbta net apie 42 sandorius, kai pernai tuo pačiu laikotarpiu – 19, iki pandeminiais 2019-aisiais metais – 22.

Pirmąjį šių metų ketvirtį Baltijos sandorių rinkoje dominavo susitarimai dėl informacinių technologijų, e. komercijos verslų perleidimo. Dėl pandemijos augančiuose informacinių technologijų, taip pat elektroninės komercijos sektoriuose, tikėtina, ir toliau matysime potencialių pirkėjų konkurenciją.

Stambūs sandoriai ir tarptautiniai investuotojai

Šiemet Baltijos šalyse sulaukėme stambių sandorių, kuriuose pagrindinius vaidmenis atliko tarptautiniai investuotojai. Pavyzdžiui, „Mid Europa Partners LLP“ susitarė iš Lenkijos privataus kapitalo fondo įsigyti lietuvių įsteigtos el. komercijos bendrovės „Pigu Group“ kontrolinį akcijų paketą – šio sandorio vertė siekė apie 37 mln. eurų, o bendra sandorio vertė galimai siekė ir 100 mln. EUR.

Pirmoje metų pusėje taip pat matėme suomių „Fortum“ pasitraukimą iš Baltijos šalių, kuomet šilumos tiekimo verslas buvo parduotas šveicarų privataus kapitalo fondui „Partners Group“, o bendra sandorio vertė siekė (EV) siekė net 800 mln. EUR.

Startuolių finansavimo bumas

Šie metai kaip niekad prieš išsiskyrė ir startuolių finansavimo sandoriais ir kai kuriais atvejais – itin stambiais. „EQT Growth“ vedė 250 mln. eurų vertės investicinį raundą į dėvėtų drabužių prekybos platformą „Vinted“, kuri leido pastarosios vertei pasiekti net 3,5 mlrd. eurų.

Tuo tarpu, „Eight Roads Ventures“ ir „Storm Ventures“ vedė lietuviškos nuotolinio vertimo platformos „Interactio“ 30 mln. JAV dolerių A serijos finansavimo etapui. Kitas sandoris – Lietuvoje veikianti saulės energetikos programinės įrangos bendrovė UAB „PVcase“ iš rizikos kapitalo fondų pritraukė 20 mln. eurų. Po 10 mln. USD skirtinguose finansavimo etapuose taip pat pritraukė „CG Trader“ ir „kevin.“ startuoliai.

Didėjantis privataus kapitalo fondų vaidmuo

Privataus kapitalo fondai irgi buvo aktyvūs tiek pritraukiant pinigus, tiek parduodant ir perkant įmones (pvz. „Baltcap“ įsigijo „bilietai.lt“ valdytoją, o vėliau ir „Tiketa“; „Livonia Partners“ pardavė duomenų perdavimo tinklų ir IT saugumo sprendimų bendrovę „Santa Monica Newtorks“).

Šiemet užfiksuota sandorių, kurių abiejose pusėse dalyvauja privataus kapitalo fondai – privataus kapitalo fondas „BaltCap“ sutiko parduoti Lietuvoje veikiančią atliekų tvarkymo grupę „Ecoservice“ INVL privataus kapitalo fondo kontroliuojamai bendrovei „Eco Baltia“. Tikėtina, kad tokio tipo sandorių ateityje daugės.

Be kita ko, užbaigus kapitalo pritraukimo etapą, „BaltCap“ fondas „BaltCap Private Equity Fund III“ („BPEF III“) investicijoms užsitikrino 177 mln. Eur. Tai, paties fondo skaičiavimu, yra didžiausia suma Baltijos šalių privataus kapitalo rinkos istorijoje. „Livonia Partners“ naujam fondui taip pat užsitikrinus jau 147 mln. EUR Baltijos šalyse turėsime tris fondus, kurių dydis siekia net 150 mln. EUR.

Perspektyva 2022-aisiais

Nepaisant aktyvaus sandorių sudarinėjimo Baltijos šalyse ir už jų ribų, tiek privataus kapitalo fondai, tiek korporacijos laiko bene rekordinius pinigų kiekius, kas 2022 m. leidžia tikėtis, kad M&A rinka išliks aktyvi.

Daugiau nei pusė CMS Legal 2021 apklausos dalyvių mano, kad Europos M&A sandorių aktyvumas per ateinančius 12 mėn. dar padidės. Tikėtina, kad pirkėjai ir toliau bus priversti konkuruoti dėl geriausių pirkinių, o tai suteiks palaikymą ir vertinimo daugikliams. Todėl šis laikotarpis išlieka geras laikas apsvarstyti verslo vertės realizavimą.

Susiję straipsniai:

– Lietuvos kosmoso technologijų įmonei „Astrolight“ – 550.000 Eur finansavimas

– Nusprendę investuoti į Lietuvos startuolius, „Orion“ sukūrė unikalią motyvacinę sistemą darbuotojams