SPAC – tuščiojo čekio bendrovės – kas tai ir kaip tai veikia?

SPAC – terminas greičiausiai labiau pažįstamas tiems, kurie dirba ir investuoja JAV kapitalo rinkose. Tačiau vis dažniau šis terminas linksniuojamas kalbant ir apie Europos rinką.

Taigi, kas yra SPAC?

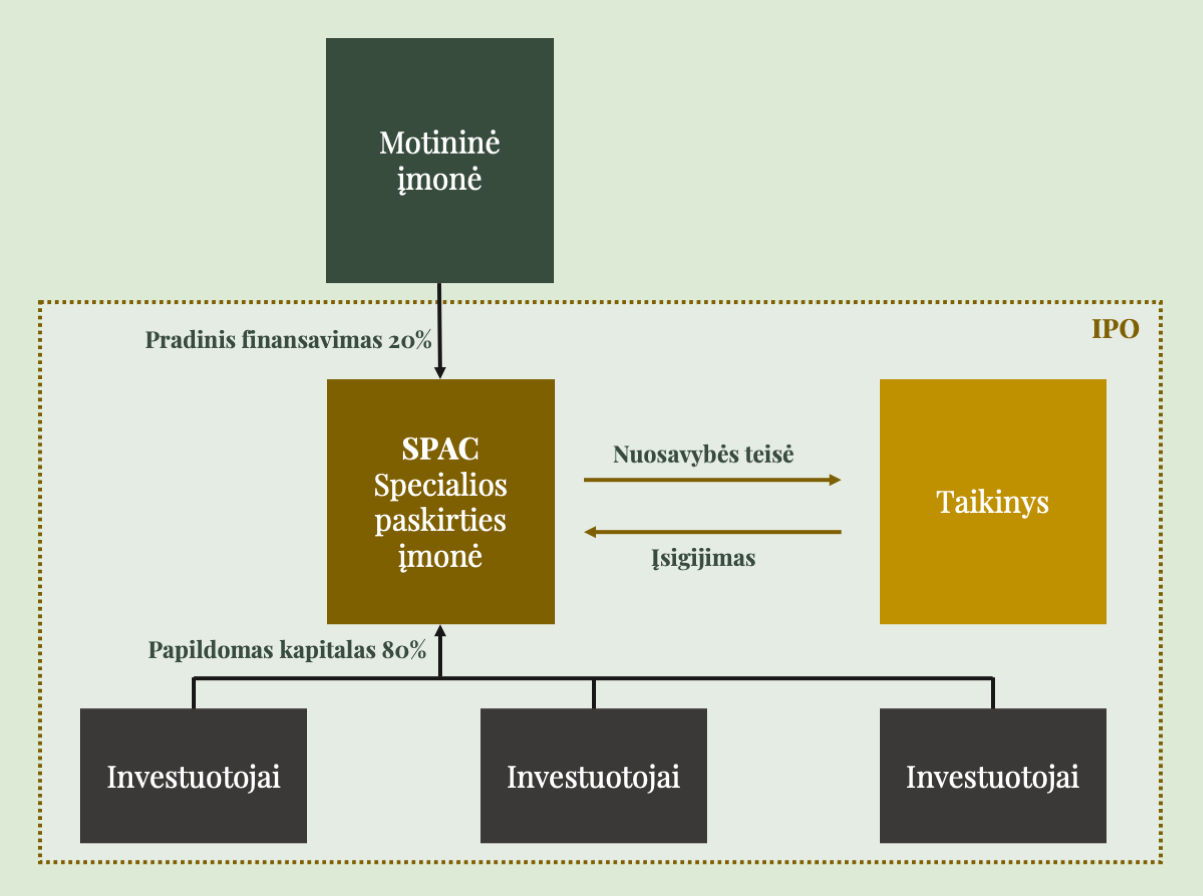

SPAC (specialios paskirties įsigijimo bendrovė) – taip pat vadinama „tuščiojo čekio bendrove“ – tai komercinės veiklos nevykdanti bendrovė, įsteigta kapitalui pritraukti per pirminį viešą akcijų siūlymą (IPO), siekiant įsigyti veikiančią bendrovę. IPO metu SPAC nevykdo jokios verslo veiklos ir neturi nustatytų įsigijimo tikslų.

SPAC steigia patyrusi vadovų komanda arba rėmėjas su nominaliu investuotu kapitalu, kuris paprastai sudaro apie 20 % SPAC akcijų (paprastai vadinamų „steigėjo akcijomis“). Likusi ~80 % akcijų dalis priklauso viešiesiems akcininkams, kurie per SPAC akcijų pirminį viešą akcijų siūlymą parduoda „vienetus“.

Kurdami SPAC, steigėjai kartais galvoja bent apie vieną įsigijimo objektą, tačiau jo nenurodo, kad išvengtų didelės informacijos atskleidimo per IPO procesą.

Nustačius tikslinę bendrovę ir paskelbus apie susijungimą, SPAC viešieji akcininkai gali balsuoti prieš sandorį ir išpirkti savo akcijas. Jei SPAC reikia papildomų lėšų susijungimui užbaigti, SPAC gali išleisti skolos vertybinius popierius arba išleisti papildomas akcijas, pavyzdžiui, privataus investavimo į viešąjį kapitalą (PIPE) sandorį.

Per IPO pritraukti SPAC pinigai laikomi palūkanas nešančioje sąskaitoje. Šių lėšų negalima išmokėti, išskyrus atvejus, kai reikia užbaigti įsigijimą arba grąžinti pinigus investuotojams, jei SPAC likviduojama.

SPAC paprastai turi per dvejus metus užbaigti įsigijimą, antraip privalo grąžinti lėšas investuotojams.

Kas ir kada renkasi kurti SPAC?

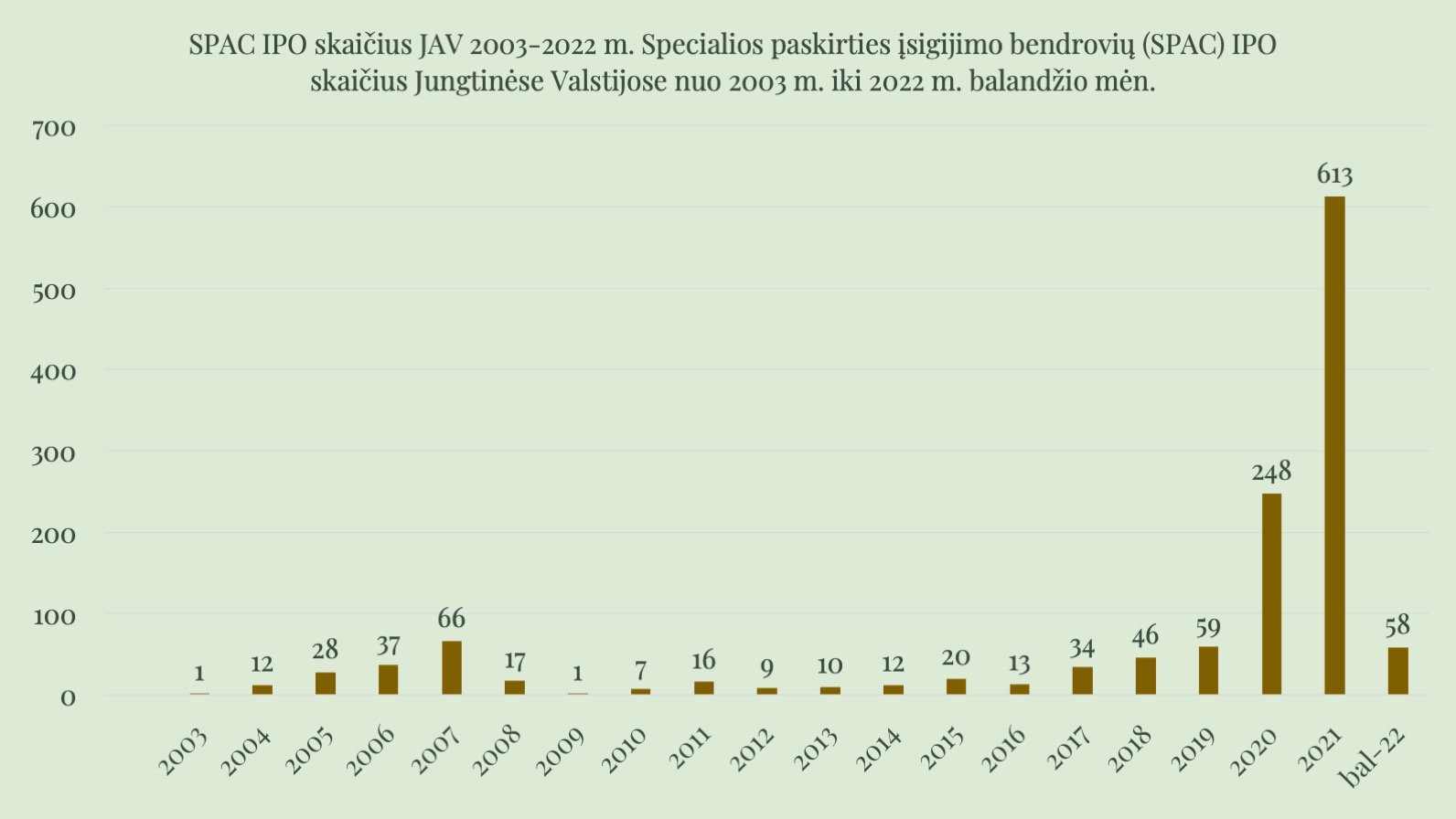

Per pastaruosius kelerius metus JAV kapitalo rinkose SPAC skaičius itin sparčiai augo. Žvelgiant iš verslų ir investuotojų pusių būtų galima išskirti kelis svarbiausius privalumus:

• Greitis: SPAC įsigijimo procesas yra daug greitesnis nei IPO procesas, kuris užtrunka iki šešių mėnesių ir kuriam gali prireikti metų planavimo.

• Vertė: Įmonės, parduodančios SPAC, gali padidinti savo pardavimo kainą iki 20 %, palyginti su privataus kapitalo (PE) sandoriu.

• Stabilumas: SPAC vadovauja investuotojai, turintys didelę patirtį bendrovių įsigijimo sektoriuje. Parduodamos nedidelei ekspertų grupei, o ne pavieniams investuotojams didesnėje rinkoje, bendrovės apriboja kintamuosius, kurie daro įtaką jų vertei.

JAV ir Europos SPAC rinkų skirtumai

Gerokai mažesnį Europos SPAC emisijos lygį galima paaiškinti įvairiais veiksniais:

1. JAV kapitalo rinkos yra labiau išsivysčiusios pasaulinio lygio IPO pajėgumu.

2. JAV įstatyminis reguliavimas taip pat yra palankesnis SPAC. Įmonėms, planuojančioms pradėti tradicinį IPO, JAV taikomi griežtesni kotiravimo reikalavimai, todėl jos skatinamos ieškoti lengvesnio ir greitesnio būdo atlikti IPO per SPAC. Tuo tarpu Europoje skirtumai tarp de-SPAC (susijungimas su specialios paskirties įsigijimo bendrove vadinamasis de-SPAC) susijungimo ir IPO reguliavimo požiūriu negali būti labai dideli. Dabartinis reguliavimas daugelyje Europos šalių neleidžia SPAC investuotojams lengvai pasitraukti iš SPAC ir atgauti savo lėšas, jei jie nepritaria naujam verslo jungimo tikslui. Todėl įmonės vis dar gali rinktis tradicinį listingavimo būdą – IPO.

Remiantis „Refinitiv“ duomenimis, praėjusiais metais Europoje buvo įsteigtos 35 SPAC bendrovės, kurios pritraukė 7.7 mlrd. dolerių. JAV tuo tarpu skaičius siekė 613 SPAC bendrovių, kuriose investuotojai pritraukė daugiau kaip 173 mlrd. dolerių.

Didžiausi 2021 metais įvykdyti SPAC susijungimai yra pirmaujanti Pietryčių Azijos superprogramėlė „Grab“ (39,6 mlrd. dolerių). Po jos seka biotechnologijų įmonė „Ginkgo Bioworks“ (17,5 mlrd. dolerių), kurianti bakterijas įvairioms pramonės šakoms. Trečioji vieta tenka hipotekos paskolų įmonei „United Wholesale Mortgage“ (16 mlrd. dolerių). Po jos seka specializuota finansų bendrovė, teikianti skolinimo sprendimus vidutinio dydžio įmonėms „Blue Owl“ (12,5 mlrd. dolerių) ir galiausiai elektrinių automobilių gamintoja „Lucid Motors“ (11,8 mlrd. dolerių).

Ateities perspektyvos

2022 m. kovo 30 d., vertybinių popierių ir biržų komisija (SEC) pasiūlė naujas taisykles ir pakeitimus, kuriais siekiama padidinti informacijos atskleidimą ir investuotojų apsaugą pirminiuose viešuosiuose siūlymuose (IPO) ir specialios paskirties įsigijimo bendrovių (SPAC) vykdomuose verslo jungimo sandoriuose.

Šios siūlomos taisyklės parengtos dėl ilgalaikių SEC pastangų sugriežtinti SPAC reglamentavimą, nes privačios įmonės vis dažniau naudojasi SPAC įtraukimui į biržos sąrašus. Nors SPAC struktūra egzistuoja nuo XX a. dešimtojo dešimtmečio, jos suklestėjimas kelia nerimą kai kuriems rinkos stebėtojams. Taip yra todėl, kad pastaruoju metu vis dažniau naudojami de-SPAC sandoriai kaip būdas privačioms bendrovėms patekti į JAV rinką, nesusiduriant su tokia pat reguliavimo kontrole, kaip ir tradicinis viešasis siūlymas.

Dėl griežtėjančių SEC reguliacijų, tikimasi, kad SPAC aktyvumas 2022 metais sumažės, tačiau pirmasis šių metų ketvirtis sulėtėjimo nerodo.

SPAC rinkai 2022-ieji metai gali nulemti jos ilgalaikę vietą kapitalo bei įmonių susijungimų ir įsigijimų rinkose. Pastarieji keleri metai mus išmokė, kad negalima pernelyg daug spekuliuoti, tačiau atrodo, kad SPAC ir toliau sulaukia investuotojų susidomėjimo ir yra rėmėjų, kurie mano, kad SPAC yra geras būdas greitai ir efektyviai perkelti patrauklias privačias įmones į viešąsias rinkas.

Be to, atrodo, kad mažmeninio platinimo rinka yra atspari ir toliau investuoti į SPAC sandorius.

Jei SPAC ir toliau augs, vadinasi, reguliavimo institucijos ir toliau jas stebės ir galbūt sieks įsikišti į tam tikrus sandorius, kurie daro žalą investuotojams. Jei griežtės reglamentavimas, ribojantis tai, ką SPAC gali atskleisti, arba nustatantis didesnę atsakomybę pačiai SPAC, sandorių gali sumažėti.

Neabejotina tai, kad SPAC augimas nesiliauja, ir mes dar kurį laiką apie juos diskutuosime.

Šaltinis: Statista, 2021

Susiję straipsniai:

– Daugiau įžvalgų rasite mūsų YouTube kanale