Ką daryti su ilgai kauptomis santaupomis, kai auga infliacija?

Tarp lietuvių itin populiarūs indėliai – ne vienintelis būdas investuoti. Retas paskaičiuoja ir įvertina, kad pinigai laikomi bankuose kasmet dėl infliacijos nuvertėja šimtais ir net tūkstančiais eurų. Todėl itin svarbu suprasti, kad yra skirtingos investicinės priemonės, kurios gali atsverti infliaciją ir efektyviai įdarbinti Jūsų sukauptą turtą.

Indėlių kiekis bankuose siekia rekordines aukštumas

Nuo 2020, dėl pandemijos, sumažėjusių išlaidų ir augusių atlyginimų lietuviai sutaupė daug pinigų. Didžiuosiuose bankuose indėliuose laikomos piniginės lėšos augo virš 20 % lyginant su 2019 metais, paaugo nuo 15 iki 18 milijardų eurų ir tai kelia nerimą skaičiuojant, kiek pinigų prarandama dėl infiacijos.

Pavyzdžiui, jeigu nuo 2018 metų pradžios banko sąskaitoje turėjote 10 000 EUR, skaičiuojant vidutinę metinę infliaciją apie 2 %, šiandien jūsų pinigų perkamoji galia yra nukritusi daugiau nei 600 EUR ir tai yra neskaičiuojant, kad dabar laikant didesnes sumas banko sąskaitoje yra taikomos neigiamos palūkanos dar mažindamos pačio indėlio sumą. Taip pat apie 2 % infliacija paskutinius kelerius metus buvo skaičiuojama bendram prekių krepšeliui, yra tikimybė, kad 2021 ji bus didesnė ir jau matome tam tikrų sektorių kur šiais metais kainos pakilo jau virš 10 %.

Nekilnojamas turtas šiais metais jau brango virš 20 %, naftos ir metalo žaliavų brangimas ir trūkumas kelia įtampas statybose ir didžiojoje dalyje gamybos įmonių, dėl ko buitinė technika planuoja brangti apie 20 proc, nuo gegužės 31 d. elektra gyventojams brangsta 8 %, dujos 36 %. Priklausomai nuo įmonių veiklos srities ir žmonių vartojimo įpročių, matome, kad grynųjų pinigų ar bankinių indėlių laikymas gali būti daug skausmingesnis nei pavyzdyje auksčiau. Nors tokie dideli svyravimai nėra dažni, tačiau tai tik parodo, kad investuoti yra būtina, nors pradžiai gali atrodyti baisu tai daryti dabar, nepasibaigus pandemijai ir dvejojant kaip tai paveiks ekonomiką.

Kaip alternatyva nulinėms bankų palūkanoms galėtų būti indėliai kredito unijose ar mažesniuose bankuose, kur siūlomos palūkanos gali siekti iki 2.5 %, tačiau tai vos atsveria infliaciją ir indėliai yra apdrausti tik sumoms iki 100 tūkst. eurų. Lietuvos banko statistikos duomenimis per pastaruosius 5 metus terminuotuose indėliuose laikoma pinigų suma beveik nekinta, svyruoja tarp 3.5 ir 4 milijardų eurų, todėl galime daryti išvadą, kad auga tik grynaisiais laikomi pinigai, kurie neuždirba palūkanų, bet dar yra sumokama už pinigų laikymą. Lietuviai grynaisiais ir indėliais laiko istoriškai virš 35%, kai tuo tarpu Švedijoje ir Jungtinėse Valstijose šį turto klasė nesudaro 20 procentų, Norvegai, Estai, JK – arti 25 procentų.

Nekilnojamas turtas – apčiuopama, bet ar atsiperka?

Kita populiari lietuvių investiciją yra nekilnojamas turtas. Nepasitikint finansų įstagomis ar neturint žinių apie investavimą, lietuviai perka butus ir gauna grąžą iš nuomos pajamų. Šio tipo investicija yra gera, kai turtas perkamas su banko paskola ir dėl mažų banko palūkanų generuojama grąža nuo investuotos nuosavos dalies dažniausiai viršija 8 % metinį prieaugį. Tuo tarpu perkant NT be paskolos, iš nuomos generuojama grąža dažniausiai tesiekia vos 3-4 % ir vėl artėjama prie vos padengiamo infliacijos keliamo pinigų perkamosios galios mažėjimo. Ar tokiu atveju nebūtų verta paieškoti alternatyvių investicijų galimybių?

Investiciniai fondai – į ką atkreipti dėmesį?

Trečias investicijų tipas, dar mažai populiarus, tačiau po truputį augantis – akcijų fondai ir kaupiamieji investiciniai gyvybės draudimai. Tai nėra blogas įrankis, tačiau visada labai svarbu išsiaiškinti kokie mokesčiai yra taikomi, kad komisiniai „nesuvalgytų“ investicinės grąžos. Galų gale didžiajai daliai siūlomų fondų, galima atrasti indeksinį fondą, kuris investuoja į tą pačią sritį, turto klasę ar įmones ir taip gauti panašų produktą, be trečiosios šalies tarpininkavimo ir papildomų taikomų mokesčių.

Akcijų rinkos – ilgalaikėms investicijoms

Pereinant prie investavimo į akcijų rinką, pati svarbiausia taisyklė yra į tai žiūrėti kaip į ilgalaikę investiciją, pinigus atidedant iki pensijos ar iki tam tikro užsibrėžto tikslo, nesekti dienos ar mėnesio svyravimų.

Jeigu tai nėra Jūsų darbas kasdien sekti akcijų rinką ir neturite profesionalaus patarėjo, padarius investicijas reikia užmiršti savo pozicijas ir nieko su jomis nedaryti bent 5-15 metų. Fidelity investavimo platformos duomenimis, pirmoje vietoje jos sėkmingiausių investuotojų yra portfeliai, kurių savininkai mirę, antroje, apie savo padarytas investicijas ilgam pamiršę investuotojai. Per pastaruosius 50 metų visuotinė pasaulio akcijų krepšelio metinė investicijų grąža siekė maždaug 8 %, 500 didžiausių pasaulio įmonių indekso (S&P500) vidutinė grąža buvo 10.9 %.

Visada išlieka rizika, kad jums gali tekti atidėti tikslą, jei jūsų investicijų vertė sumažėja prieš pat pasiekiant tikslą, bet paskutinių 50 metų statistika rodo, kad neturint trumpalaikių tikslų uždirbsite didesnę grąžą nei laikant indėlius ar investuojant į aktyviai valdomus investicinius fondus.

Orion finansų patarėjas Pijus Labanauskas „IQ verslo“ interviu psakoja, kaip elgtis su santaupomis ir investicijomis, kai auga infliacija.

Ar yra tinkamas laikas investuoti?

Dažnai bendraujant su klientais susiduriame su nuomone, kad dabar netinkamas metas investuoti, galbūt artėja ekonominė krizė, neramu kaip viskas bus po pandemijos, dėl to nenorima investuoti, rizikuoti. Tokie žmonės, ir jų yra dauguma, taip ir neinvestuoja, arba laukiant tinkamo laiko investuoja kai ekonomika būna beveik viršuje, kai viskas nukrenta praranda viltį ir nutraukia investicijas prarasdami didelę dalį pinigų.

Labai svarbu paminėti, kad yra daug investavimo produktų, nebūtinai investicija reiškia, kad bus investuojama į akcijų rinką ir atėjus ekonominiam nuosmukiui dalies pinigų neliks. Galima investuoti į turtą, kuris nėra jautrus ekonominiams svyravimams, galima pirkti didelių įmonių obligacijas, kurios tikrai nebankrutuos esant sunkumams ir sugebės aptarnauti ir grąžinti skolą. Dar geras pavyzdys, investuoti į fondą, kuris investuoja perkant miškus, ši turto klasė yra visiškai atspari ekonominiams svyravimams ir nėra skirtumo, kada įsigyti tokią investiciją – miškas kaip augo taip ir augs.

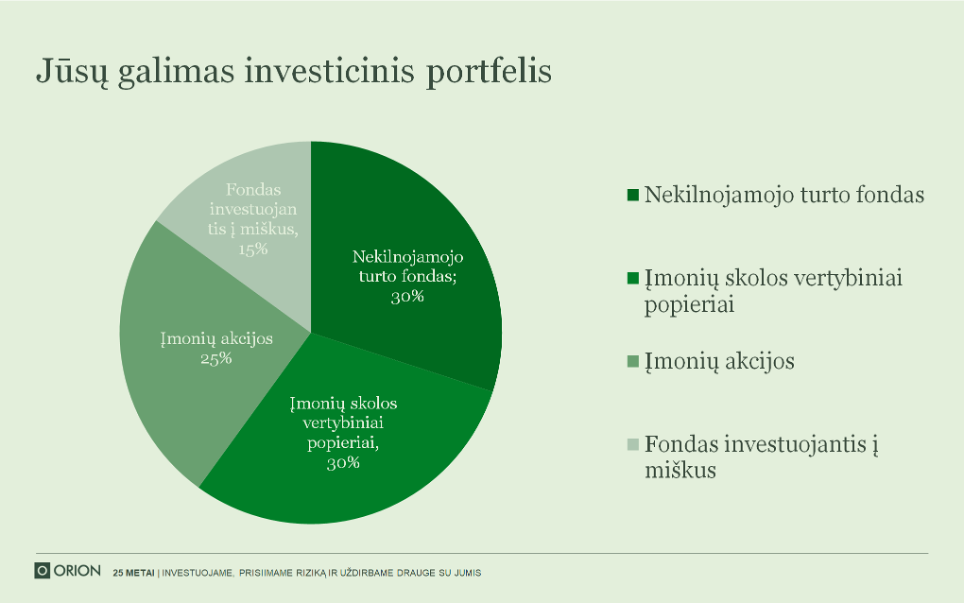

Natūralu, kad dauguma žmonių pabijo investuoti, nes trūksta žinių šioje srityje, arba yra girdėję, kaip kažkas artimoje aplinkoje prarado nemažai pinigų, dėl apgaulės ar netinkamo informavimo. Mūsų darbas šioje vietoje yra tinkamai patarti, klientai turi asmeninį patarėją, kuris aktyviai prižiūri jūsų investicijas ir pateikia ataskaitas. Stengiamės suteikti visą reikiamą informaciją, kad klientas galėtų kiek galima daugiau suprasti apie planuojamą investiciją, tos investicijos tikslą, rizikas ir tada galėtų priimti tinkamą sprendimą. Visada patariame, kaip paskirstyti rizikas, neinvestuoti visų pinigų į vieną turto klasę, atsirinkti suprantamas ir priimtinas investicijas (pvz. žiūrėti apačioje). Orion jau 27 metus sėkmingai dirba finansų rinkoje – valdo virš 100 mln. EUR turto, įvykdytų projektų ir sandorių vertė didesnė nei 2 mlrd. EUR. Mes uždirbame tada, kai mūsų klientai sėkmingi, todėl visada investuojame drauge su savo klientais.

Ši informacija parengta neatsižvelgiant į konkretaus asmens investavimo tikslus ir poreikius, finansinę situaciją bei kitas asmenines aplinkybes, todėl nėra ir negali būti traktuojama kaip pasiūlymas ir/ar paskatinimas sudaryti sandorį. Informacija teikiama tik informavimo tikslais.

Susiję straipsniai

– Daugiau Orion finansų ir investavimo apžvalgų rasite mūsų YouTube kanale

– Kaip investuoti, kai ekonomikos augimas lėtėja

– Baimė prarasti ir noras uždirbti – kaip elgtis su portfeliu šiandien?