M&A rinka: ar 2022-ųjų turbulencijos neužgoš Lietuvos investicinio patrauklumo?

Naujiems metams prasidėjus, senosios problemos niekur nedingo. Tebesitęsiantis karas Ukrainoje, nemažėjanti infliacija, griežta centrinių bankų politika, energetikos krizė tebeišlieka pagrindinėmis investuotojų baimėmis, tačiau daliai jų – tai galimybių metas.

Rekordinis nuosmukis ar tiesiog grįžimas prie istorinių vidurkių?

Pasibaigus rekordiniams 2021 m., 2022-ieji prasidėjo su nemažu optimizmu. Buvo prognozuojama, kad dėl išliekančios paklausos ir vis dar turimo laisvo kapitalo sandorių sudarymas išlaikys praėjusiais metais įgytą pagreitį. Tačiau prastėjančios makroekonominės sąlygos, dideli svyravimai kapitalo rinkose darė neigiamą poveikį sandorių įgyvendinimui. Stiprią įtaką turėjo brangstantis skolinimasis ir griežtėjančios skolos finansavimo sąlygos – centrinių bankų keliamos palūkanų normos apsunkino sandorių finansavimą skolintais pinigais, o tai privedė prie dar didesnio atsargumo ir konservatyvesnio investicijų vertinimo.

Vasario mėn. prasidėjęs karas Ukrainoje įnešė dar daugiau sumaišties, ypač Europos regionui – investuotojams nerimą kėlė saugumo klausimai, o Europos Sąjungos šalių sankcijos Rusijai didino energetinius kaštus, sąlygojo tiekimo grandinių sutrikimus.

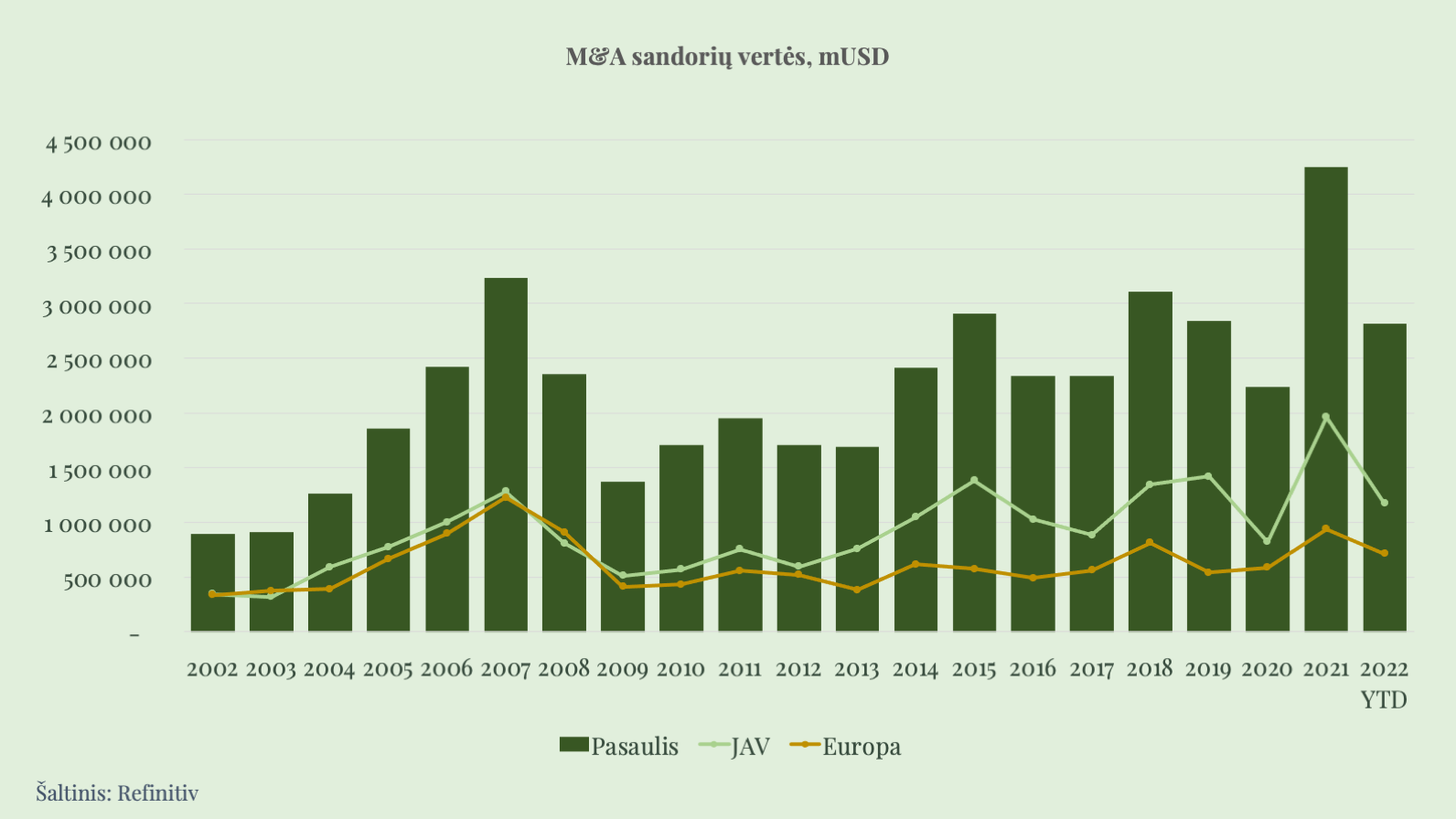

2021 m. pagal pasaulinę M&A sandorių vertę buvo rekordiški, todėl lygindami 2022 m. III ketv. su tuo pačiu periodu praėjusiais metais, galėtume teigti, kad 55% nuosmukis prilygsta didžiausiam metiniam kritimui nuo pasaulinės finansinės krizės laikų.

Nors tokie palyginimai skamba bauginančiai ir tarsi indikuoja ženklų sulėtėjimą, iš kitos pusės, žiūrėdami į ilgesnio periodo duomenis, panašu, kad sugrįžtame prie istorinių vidurkių, kurie bendrame kontekste, neišskiriant 2021-ųjų, neatrodo taip negatyviai.

Dėl per pastaruosius penkerius metus pritraukto rekordinio 2,3 trilijono JAV dolerių investicinio kapitalo, privataus kapitalo fondams šiuo metu tenka apie 50% visų sandorių vertės. Pastarieji investuodami itin didelį dėmesį rodė aplinkos apsaugos, socialinės atsakomybės ir valdysenos (angl. Environmental, Social & Governance, ESG) tematikai, skaitmeniniams verslo modeliams ir tiekimo grandinių optimizavimui/trumpinimui.

Baltijos regionas

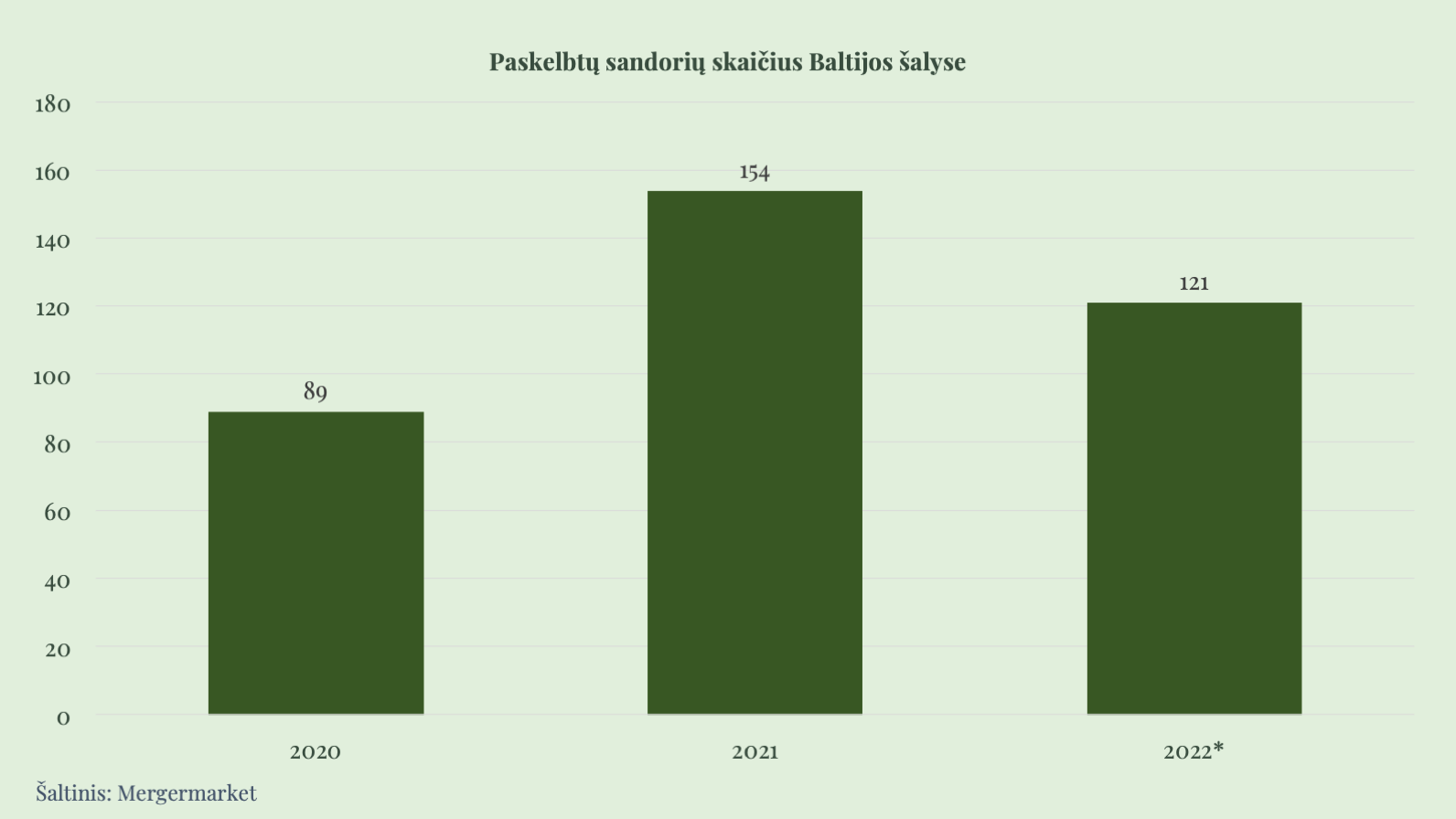

Netoliese prasidėjęs karas pirmąjį metų ketvirtį privertė sudvejoti Baltijos regiono patrauklumu dėl padidėjusios geopolitinės grėsmės. Tai atsispindi ir sandorių statistikoje, kuri rodo, kad sandorių skaičius, palyginus su tuo pačiu periodu praėjusiais metais, mažėjo.

Vis dėlto, nepaisant išliekančio neapibrėžtumo, antras metų ketvirtis parodė, kad investuotojų noras investuoti į Baltijos regioną nedingo. II ketv. pradžioje buvo paskelbta, kad Lietuvoje įkurta kibernetinės saugos sprendimų bendrovė „Nord Security“ pritraukė 100 mln. EUR finansavimą iš stambių užsienio investuotojų, tokiu būdu pakeldama savo įvertį iki 1,6 mlrd. EUR ir oficialiai tapdama antruoju Lietuvos „vienaragiu“. Po mėnesio geromis naujienomis pasidalino ir finansinių technologijų startuolis „kevin.“ iš pasaulinės reikšmės investuotojų sulaukęs 65 mln. EUR investicijos.

Sandorių skaičiumi šie metai išliko pakankamai aktyvūs, nors remiantis preliminariais „Mergermarket“ duomenimis, sandorių skaičius susitraukė 33-imis palyginus su praėjusiais metais. Vien per pirmą metų pusmetį Baltijos šalyse įsikūrę investuotojai ir užsienio investuotojai, atitinkamai įvykdė 9 ir 6 sandoriais mažiau nei praėjusiais metais.

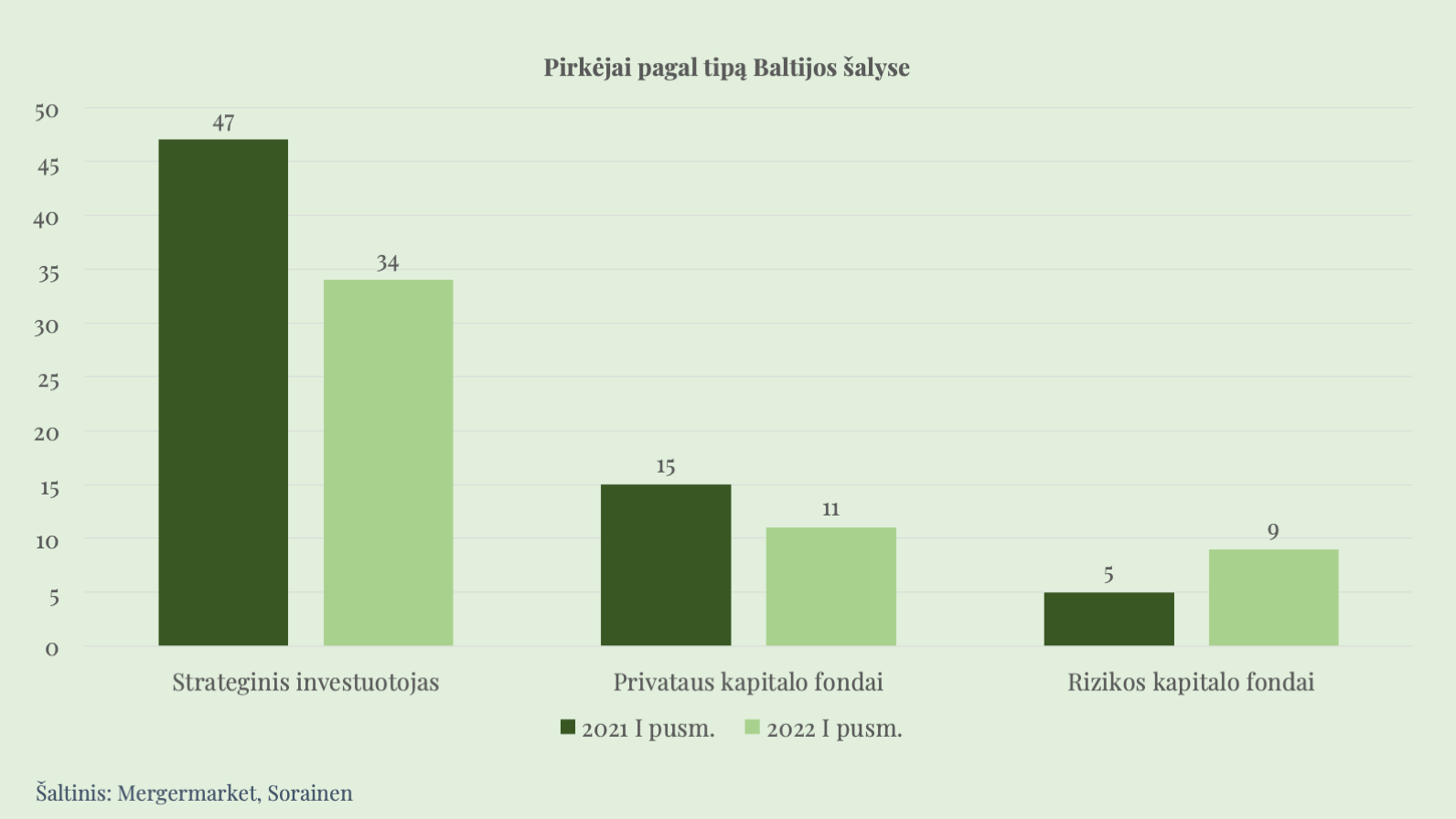

2022 metais strateginiai investuotojai, aktyviai investuodami į Baltijos regioną, ir toliau ženkliai išsiskiria iš kitų investuotojų klasių. Tiek Baltijos šalyse įsikūrę, tiek užsienio investuotojai išlaiko aukštą susidomėjimą Baltijos šalyse veikiančioms įmonėms.

Ne Baltijos šalių privataus kapitalo fondai šiemet buvo konservatyvesni nei pernai ir daug sandorių neatliko, tačiau investicijos iki galo nebuvo sustabdytos. Pvz., šveicarų fondui „Partners Group“ priklausantis energetikos žaidėjas „Gren“ toliau vykdė plėtrą Baltijos šalyse – Lietuvoje paskelbė perkantis „E energijai“ anksčiau priklausiusį centralizuoto šildymo verslą, o metų antroje pusėje atliko panašius pirkinius Latvijoje ir Estijoje.

Strateginiai investuotojai buvo aktyvūs investuodami į lietuviškas bendroves

Lietuvos M&A rinkoje vis labiau pastebimas užsienio strateginių investuotojų aktyvumas, kuris pasireiškia panašaus profilio įmonių įsigijimais ir integravimu į pasaulinio masto įmonių grupes.

Vienas iš pavyzdžių yra bene didžiausia pasaulyje pakavimo ir izoliacijos sprendimų kompanija BEWI (Norvegija), kuri įsigijo Lietuvos termoizoliacinių medžiagų gamintoją „BalPol“, taip išplėsdama savo veiklos geografiją bei gebėdama pasiūlyti dar didesnę izoliacinių sprendimų pasiūlą rinkai. Paskelbtas sandorio dydis siekė daugiau nei 32 mln. EUR.

Dar viena norvegiško kapitalo technologijų įmonė įsigijo 77% mažųjų palydovų kūrėjos UAB „NanoAvionics“ akcijų paketą. Šalys pasiekė susitarimą, vertindamos 100% UAB „NanoAvionics“ akcijų paketą 65 mln. EUR suma, prie tokio vertinimo įsigijimo sandorio dydis siekia daugiau nei 50 mln. EUR.

Kitas reikšmingas strateginis sandoris 2022 m. yra didžiausios viešųjų erdvių priežiūros įmonės Lietuvoje UAB “Stebulė” įsigijimas, kurią nupirko „Nasdaq Stockholm“ biržoje listinguotas Skandinavijos viešųjų erdvių ir infrastruktūros priežiūros lyderis “Green Lanscaping Group”. Nors sandorio dydis ir su sandoriu susijusios detalės nėra viešinamos, Švedijoje listinguotos įmonės akcijos sureagavo teigiamai – akcijos kaina sandorio dieną paaugo 2,74%.

Per metus strateginių įsigijimo sandorių būta ir daugiau, o tai liudija, kad strateginiai žaidėjai yra vis labiau linkę žengti į Baltijos regioną atlikdami įmonių įsigijimus Lietuvoje.

Privataus kapitalo fondai nemažina apetito

Lietuvoje finansiniai investuotojai šiemet buvo taip pat aktyvūs, įvykdė ne vieną stambų sandorį, investuodami į veterinarijos, medicinos bei odontologijos klinikų ir kt. segmentus.

Privataus kapitalo investicijų fondas „INVL Baltic Sea Growth Fund“ įsigijo „Eglės Sanatorijos“ ir Birštono gydyklos „Nemunas“ 100% akcijų paketus. Nors sandorio suma nėra atskleidžiama, bendros sanatorijų pajamos 2021 m. siekė apie 23,4 mln. EUR.

2022 m. fondai rodė aktyvų susidomėjimą veterinarijos klinikų sritimi. „INVL Baltic Sea Growth Fund“ fondas investavo į „Minivet“ ir „LuxVet“ veterinarijos paslaugas teikiančias įmones Lietuvoje ir Lenkijoje. „Baltcap“ privataus kapitalo fondų valdytoja kartu su „I Asset Management“ taip pat visus metus aktyviai investavo į veterinarijos klinikų konsolidaciją, šiais metais įsigydami penkias veterinarijos klinikas valdantį tinklą „Dr. VET“ ir kitus taikinius už Lietuvos ribų.

„INVL Baltic Sea Growth Fund“ fondas toliau tęsia sveikatos priežiūros paslaugų sektoriaus konsolidaciją per jų valdomą UAB „InMedica“ medicinos klinikų tinklą. 2022 m. jie įsigijo medicinos klinikas ir centrus Panevėžyje, Joniškyje, Vilniuje ir Kaune, taip pat odontologijos paslaugų centrus Vilniuje ir Klaipėdoje.

„Baltcap“ fondas taip pat atliko reikšmingas investicijas į knygų leidybos ir prekybos įmones įsigydamas estų knygynų tinklą „Rahva Raamat“, Lietuvos leidyklą „Alma Littera“, knygynų tinklą „Pegasas“, taip parodydami ambicijas sukurti regioniniu mastu reikšmingą rinkos žaidėją.

Apibendrinant, sandorių statistika rodo, kad nepaisant rinkos sulėtėjimo ir išliekančių makroekonominių ir geopolitinių iššūkių, tiek strateginiai, tiek finansiniai investuotojai Lietuvoje toliau apsipirkinėja, ieško plėtros ir konsolidacijos galimybių skirtinguose sektoriuose, tokiu būdu rodydami tikėjimą Lietuvos regionu ir jame esančių verslų konkurencingumu bei augimo galimybėmis.

Susiję straipsniai:

– „Orion“ įmonių finansų skyriaus veiklą